Đầu tư quỹ ETF là công cụ đầu tư phổ biến ở các quốc gia phát triển nhờ sự linh hoạt, chi phí thấp và an toàn hơn cho người mới. ETF là một phần quan trọng của quản lý tài chính cá nhân.

ETF là một trong các loại chứng chỉ quỹ bên cạnh quỹ mở, tuy nhiên theo hình thức đầu tư bị động và được quản lý bởi các quỹ đầu tư lớn tại Việt Nam.

Đầu tư quỹ ETF là chiến lược ủy thác đầu tư dành cho nhà đầu tư cá nhân.

Thay vì bạn phải tự nghiên cứu và đánh giá cổ phiếu, theo dõi thị trường thường xuyên thì mua ETF giúp bạn tối ưu các chi phí cơ hội và sử dụng sức mạnh của thị trường để tích lũy tài sản hiệu quả.

Xét về quy mô quỹ ETF thì Việt Nam mình đang trên đà tăng trưởng cho nên ngày càng nhiều quỹ ETF được thành lập, mở rộng sự lựa chọn đầu tư cho các nhà đầu tư cá nhân.

Quỹ ETF là gì?

Quỹ ETF là quỹ mô phỏng chỉ số tham chiếu của một loại tài sản (ETF cổ phiếu, ETF trái phiếu, ETF Bitcoin) hoặc hàng hóa (ETF Vàng, ETF Dầu Mỏ, ETF Bạc,…). Hoặc thậm chí là theo dõi tăng trưởng kinh tế của các quốc gia mới nổi (Emerging Market ETF).

Bài viết này sẽ giới hạn các quỹ ETF ở Việt Nam, chủ yếu là các ETF đầu tư vào thị trường chứng khoán.

Quỹ ETF đầu tiên được ra mắt thị trường là quỹ mô phỏng chỉ số tham chiếu S&P 500 Depository Receipt (SPDR) vào năm 1993.

Đến nay, quy mô của các quỹ ETF trên toàn thế giới rất lớn với giá trị tài sản (NAV) hơn 6000 tỷ USD.

Quỹ ETF áp dụng chiến lược đầu tư thụ động (Passive Investing), không cố gắng tối ưu danh mục để đạt tỷ suất lợi nhuận vượt trội so với thị trường chung giống như quỹ mở mà chỉ mô phỏng độ biến động của nhóm chỉ số tham chiếu.

Chỉ số tham chiếu VN30Chỉ số tham chiếu VN30: Là chỉ số mô phỏng độ biến động giá của danh mục 30 cổ phiếu hàng đầu trên thị trường chứng khoán Việt Nam. Danh mục VN30 phải đáp ứng điều kiện về vốn hóa, thời gian niêm yết, thanh khoản, free float (Tỷ lệ cổ phiếu tự do chuyển nhượng) và được thay đổi định kỳ, nếu cổ phiếu nào không đáp ứng các tiêu chí sẽ bị loại ra khỏi rổ VN30.

Các quỹ ETF mô phỏng chỉ số của VN30:

- E1VFVN30 (Thuộc Dragon Capital quản lý)

- FUESSV30 (Thuộc SSI quản lý)

- FUEMAV30 (Thuộc Mirae Asset quản lý)

- FUEKIV30 (Thuộc KIM Vietnam Fund Management quản lý)

Trong đó quỹ E1VFN30 có thời gian niêm yết lâu nhất từ năm 2014 cho đến nay:

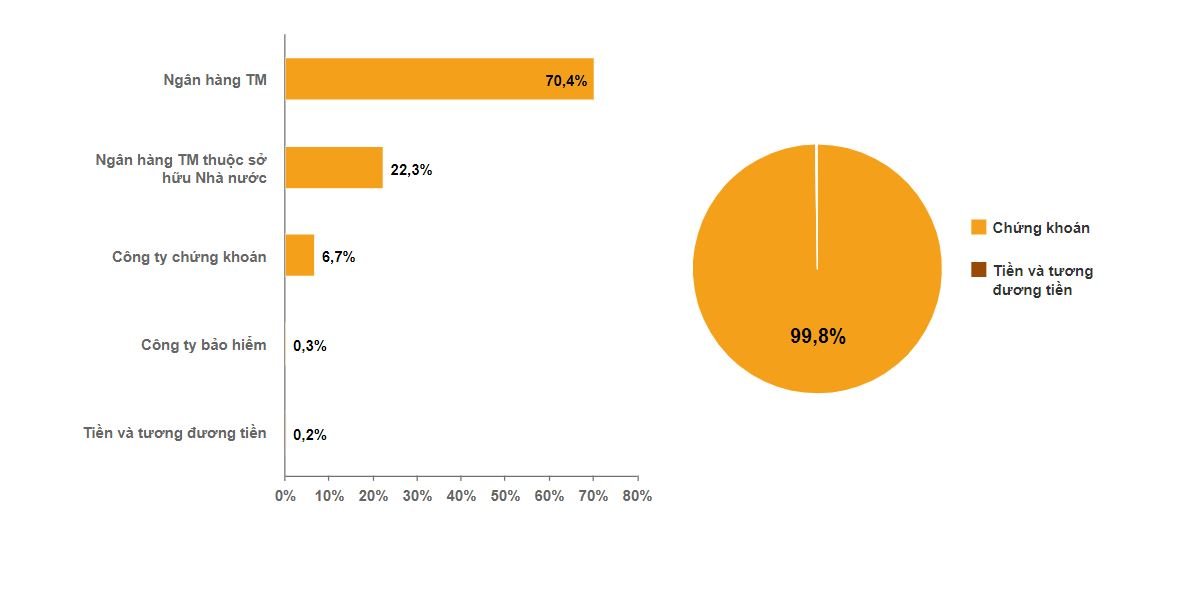

Chỉ số tham chiếu VNFIN LEADChỉ số tham chiếu VNFIN LEAD: Bao gồm tối thiểu 10 cổ phiếu thuộc ngành tài chính (VNFIN – VNAllShare Financials Index, đại diện 25% vốn hóa toàn thị trường chứng khoán Việt Nam, giá trị giao dịch tối thiểu 10 tỷ/phiên. Danh mục cổ phiếu của chỉ số VNFIN LEAD chủ yếu là ngân hàng và chứng khoán.

Chỉ số tham chiếu VN DIAMONDChỉ số tham chiếu VN DIAMOND: Là bộ chỉ số cổ phiếu kim cương (Vietnam Diamond Index) bao gồm 17 cổ phiếu có giá trị vốn hóa 2000 tỷ, giá trị giao dịch khớp lệnh tối thiểu 5 tỷ/ngày. Bên cạnh đó, các cổ phiếu để được vào rổ VN DIAMOND phải có tỷ lệ nắm giữ của nhà đầu tư nước ngoài tối thiểu 95% hạn mức FOL (Sở hữu khối ngoại) được phép.

Chỉ số tham chiếu VN100, VNX50Chỉ số tham chiếu VN100: Chỉ số đại diện cho top 100 doanh nghiệp đáp ứng điều kiện về vốn hóa, thanh khoản, free float (Tỷ lệ tự do chuyển nhượng). (70 cổ phiếu vốn hóa vừa trong nhóm VNAllshare, 30 cổ phiếu vốn hóa lớn trong nhóm VN30).

Chỉ số tham chiếu VNX50: Bao gồm 50 cổ phiếu trên sàn HOSE-HSX (Sở giao dịch chứng khoán TPHCM), HNX (Sở giao dịch chứng khoán Hà Nội) đáp ứng điều kiện của bộ chỉ số. (Vốn hóa, thanh khoản, Free Float).

Các loại chứng chỉ quỹ ETF tại Việt Nam

Quỹ ETF nội

Cách đây 5 năm, ETF nội chỉ có 2 quỹ. Năm 2020 đã đánh dấu sự phát triển mạnh mẽ của các quỹ ETF. Hiện nay tổng cộng đã có 9 quỹ ETF do các đơn vị quản lý: Dragon Capital, Vinacapital, SSI, Mirae Asset, IPAAM,…

| STT | Mã ETF | Quản lý bởi |

| 1 | E1VFVN30 (VN30). Thành lập năm 2014. | Dragon Capital |

| 2 | FUEVFVND (VN DIAMOND). Thành lập năm 2020 | Dragon Capital |

| 3 | DCVFMVNMIDCAP (Thành lập 25/05/2022) | Dragon Capital |

| 4 | FUESSV30 (VN30). Thành lập năm 2020. | SSI |

| 5 | FUESSV50 (VNX50). Thành lập năm 2014. | SSI |

| 6 | FUESSVFL (VNFIN LEAD). Thành lập năm 2020 | SSI |

| 7 | FUEVN100 (VN100). Thành lập năm 2020. | Vinacapital |

| 8 | FUEMAV30 (VN30). Thành lập năm 2020. | Mirae Asset |

| 9 | FUEMAVND (VNDIAMOND). Thành lập năm 7/4/2023. | Mirae Asset |

| 10 | FUEIP100 (VN100). Thành lập 2021 | IPAAM |

| 11 | FUEKIV30 (VN30) Thành lập 2022 | KIM Vietnam Fund Management |

| 12 | FUEKIVFS (VNFINSECLECT). Thành lập 26/10/2022 | KIM Vietnam Fund Management |

*ETF nội tại thị trường Việt Nam.

Quỹ ETF ngoại

Các quỹ ETF ngoại sở hữu cổ phiếu Việt Nam:

| .No | Quỹ | Năm thành lập | Đơn vị quản lý | RoR (%) *kể từ lúc thành lập | Niêm yết |

| 1 | Fubon FTSE Vietnam ETF | 2021 | Fubon Financial Holdings | 87% | Sàn GDCK Đài Loan |

| 2 | VanEck Vectors Vietnam ETF | 2009 | VanEck Global | 3571% | Sàn GDCK New York NYSE Arca |

| 3 | FTSE Vietnam ETF | 2008 | Deutsche Bank | 8255% | Sàn GDCK Hong Kong, Singapore, Đức, Switzerland,… |

| 4 | iShares MSCI Frontier and Select EM ETF | 2012 | MSCI | 3902% | Sàn GDCK New York NYSE Arca |

| 5 | Premia MSCI Vietnam ETF | 2019 | Premia Partner | 35% | Sàn GDCK Hong Kong (SEHK) |

Quỹ ETF ngoại không niêm yết trên sàn chứng khoán của Việt Nam, bạn chỉ có thể mua trên sàn chứng khoán của quốc gia mà quỹ ETF ngoại niêm yết hoặc mua thông qua sàn chứng khoán quốc tế.

Dù quỹ ETF nội chưa nhiều nhưng bạn dễ tiếp cận hơn bằng cách mua trực tiếp trên ứng dụng giao dịch chứng khoán TCInvest hoặc ứng dụng đầu tư Tikop.

Cơ chế hoạt động của quỹ hoán đổi danh mục (ETF)

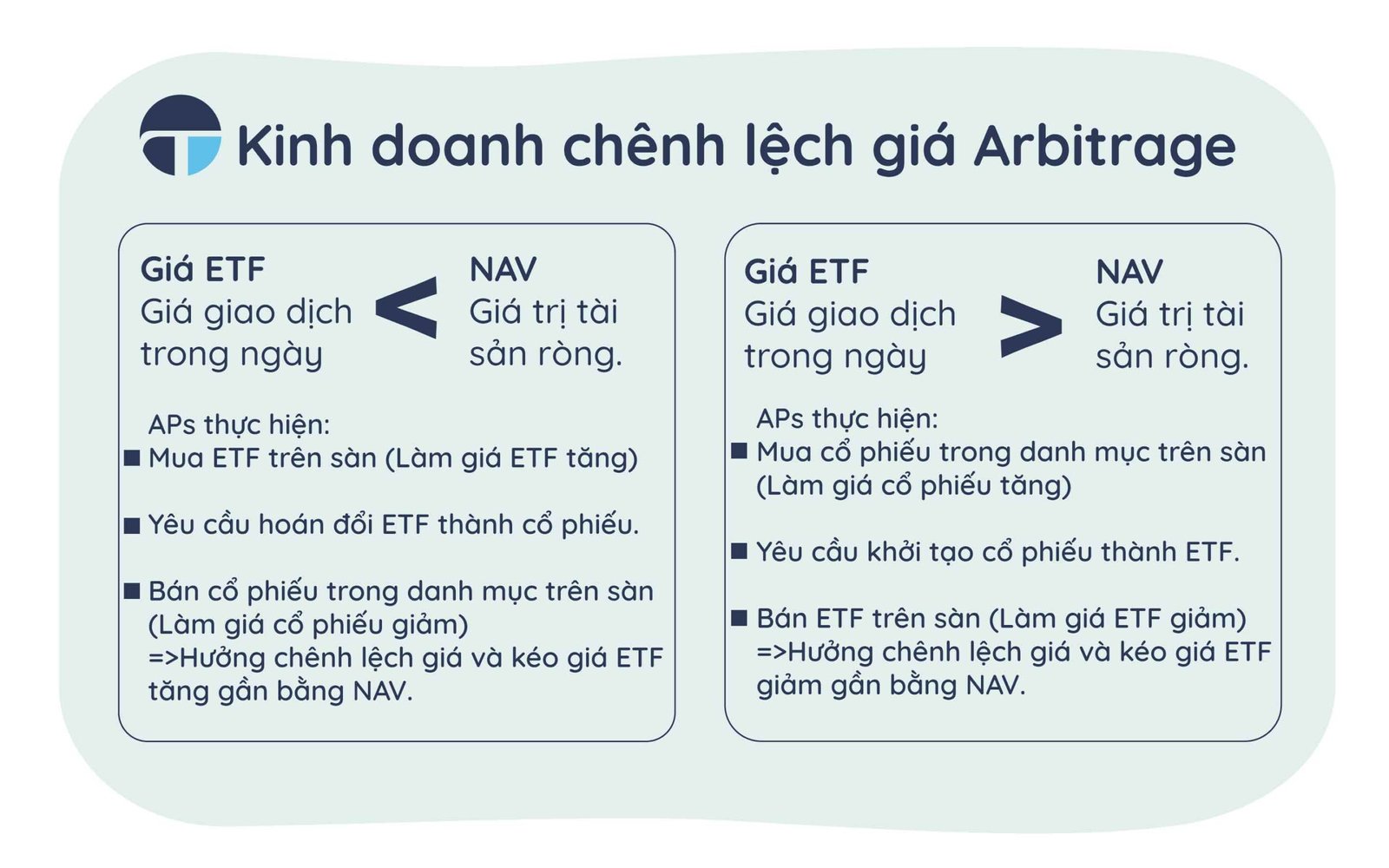

Kinh doanh chênh lệch giá (Arbitrage)

Quỹ ETF có cơ chế hoạt động khá đặc biệt để giữ cho giá của chứng chỉ quỹ ETF trên thị trường chứng khoán không bị lệch quá xa so với giá trị tài sản của quỹ ().

Do quỹ ETF được giao dịch như một cổ phiếu trên sàn chứng khoán nên giá của ETF sẽ phụ thuộc vào cung/cầu thị trường.

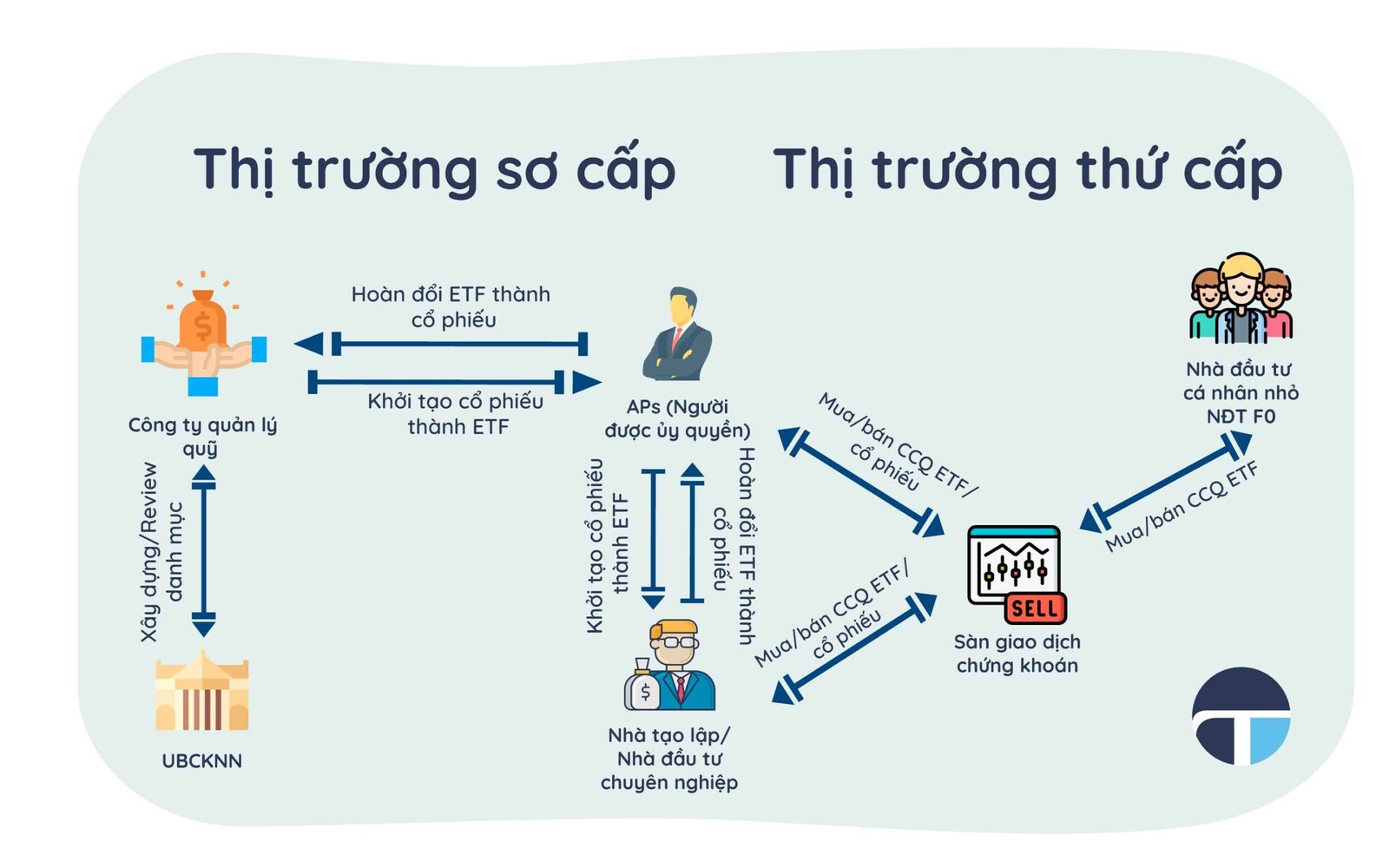

Tuy nhiên, các APs (Người được ủy quyền) sẽ thực hiện mua/bán cổ phiếu trên sàn chứng khoán sau đó hoán đổi chúng thành chứng chỉ quỹ ETF trên thị trường sơ cấp để tạo lợi nhuận chênh lệch (Arbitrage).

Bên cạnh đó, nhà tạo lập hay nhà đầu tư chuyên nghiệp cũng có thể mua/bán cổ phiếu và đổi lấy chứng chỉ quỹ và ngược lại với các APs để tạo lợi nhuận chênh lệch.

Nếu không có những APs và nhà tạo lập thực hiện cơ chế này thì giá của ETF sẽ đi rất xa so với giá trị tài sản ròng (NAV), lúc đó không còn mô phỏng đúng các chỉ số tham chiếu. Cơ chế mua bán chênh lệch giá này giúp cho giá của ETF trên sàn chứng khoán được giữ gần bằng với giá trị tài sản ròng (NAV) của quỹ.

*APs (Authorized Participants): Công ty chứng khoán, ngân hàng, tổ chức quỹ đầu tư lớn được công ty quản lý quỹ ủy quyền để tạo và hoán đổi chứng chỉ quỹ trên thị trường sơ cấp.

*Nhà tạo lập: Nhà đầu tư chuyên nghiệp kinh doanh chênh lệch giá giữa chứng khoán cơ cấu và quỹ ETF (Hoán đổi chứng khoán cơ cấu/Tạo chứng chỉ quỹ với các APs)

*Nhà đầu tư cá nhân nhỏ lẻ (NĐT nghiệp dư – NĐT F0) chỉ có thể giao dịch ETF trên thị trường thứ cấp (Sàn chứng khoán Việt Nam) hoặc mua tại các ứng dụng đầu tư tài chính.

Mình sẽ giải thích cách hoạt động của cơ chế kinh doanh chênh lệch giá:

Những nhà đầu tư nhỏ lẻ như chúng ta khi mua ETF thực chất là giao dịch với những nhà đầu tư khác trên thị trường chứng khoán. Điều này sẽ dẫn đến giá trị thị trường của ETF sẽ có lúc tăng/giảm quá lớn so với giá trị tài sản ròng. Vì đâu ai kiểm soát được cung/cầu thị trường, cung tăng thì giá giảm mà cầu tăng thì giá tăng.

Vì vậy cơ chế hoạt động của ETF cần phải có sự can thiệp của người được ủy quyền và nhà tạo lập để điều phối giá của ETF, miễn sao nó đảm bảo theo dõi đúng tỷ suất lợi nhuận của rổ chỉ số tham chiếu, có thể chênh lệch một ít nhưng không quá xa.

Nhà đầu tư chuyên nghiệp có thể tham gia vào quá trình kinh doanh chênh lệch giá trên thị trường sơ cấp và kiếm lợi nhuận. Tuy nhiên số lượng CCQ ETF hoán đổi tối thiểu 100.000 CCQ, đây là sân chơi không dành cho nhà đầu tư nhỏ lẻ như chúng ta.

Với nhà đầu tư nhỏ lẻ tiếp cận kênh ETF như là một tài sản để tích lũy tài chính thì chúng ta giao dịch trên sàn chứng khoán và đánh giá các ETF phù hợp với nhu cầu đầu tư của mình.

Cơ chế hoạt động của quỹ hoán đổi danh mục:

- Mua CCQ ETF trên sàn chứng khoán, khi tăng lượng cầu thì đồng nghĩa với giá ETF sẽ tăng theo.

- Sau đó họ đem CCQ ETF yêu cầu công ty quản lý quỹ hoán đổi (Redemption) thành cổ phiếu trong rổ chỉ số.

- Bán cổ phiếu đã hoán đổi, khi tăng lượng cung thì đồng nghĩa với giá cổ phiếu giảm.

- Quy trình này giúp kéo giá của CCQ ETF tăng lên gần bằng NAV và các APs hưởng giá trị chênh lệch.

Ví dụ thực tế:

Khi chỉ số VN30 giảm điểm, giá của chứng chỉ quỹ ETF FUESSV30 giảm còn 16,000vnd/CCQ (Do nhà đầu tư bán CCQ này nhiều, làm tăng cung, giá giảm), trong khi đó giá trị tài sản (NAV) thực tế của FUESSV30 là 20,000vnd/CCQ.

Các APs thấy sự chênh lệch này sẽ mua CCQ ETF FUESSV30 với giá 16,000vnd/CCQ. Sau đó đem CCQ đi hoán đổi với công ty quản lý quỹ thành cổ phiếu thực trong rổ chỉ số VN30. APs lại đem bán cổ phiếu thực này ra thị trường theo giá trị tài sản (NAV) thực tế là 20,000vnd/CCQ ngay thời điểm đó. Lúc đấy APs lời 4,000vnd/CCQ (Chưa trừ phí, thuế,…) và đặc biệt là giúp cho giá của ETFs tăng lên bằng với giá trị tài sản (NAV) thực tế.

- Mua cổ phiếu trong rổ chỉ số trên sàn chứng khoán.

- Sau đó họ đem cổ phiếu yêu cầu công ty quản lý quỹ khởi tạo (Creation) các chứng chỉ quỹ mới.

- Bán CCQ ETF này trên sàn để hưởng chênh lệch giá.

- Quy trình này giúp kéo giá của CCQ ETF giảm xuống gần bằng NAV và các APs hưởng giá trị chênh lệch.

Ví dụ thực tế:

Khi chỉ số VN30 tăng điểm, tâm lý nhà đầu tư hưng phấn, giá của ETF FUESSV30 tăng lên 22,000vnd/CCQ nhưng giá trị tài sản (NAV) lúc đó chỉ có 20,000vnd/CCQ.

Các APs thực hiện mua cổ phiếu trong rổ chỉ số trên thị trường và yêu cầu khởi tạo chứng chỉ quỹ mới. APs đem bán CCQ ETF FUESSV30 trên thị trường với giá 22,000vnd/CCQ. Các APs lúc này hưởng phần lợi nhuận chênh lệch là 2,000vnd/CCQ (Chưa trừ thuế, phí). Hành động này giúp cho giá của CCQ ETF giảm xuống gần bằng giá trị tài sản (NAV) của quỹ vì ETF bị bán dẫn đến giá giảm.

Cơ chế này được thực hiện liên tục cho đến khi giá của chứng chỉ quỹ ETF gần bằng với giá trị tài sản (NAV).

Hình dưới đây thể hiện cách hoạt động của thị trường sơ cấp và thị trường thứ cấp:

Ưu và nhược điểm khi đầu tư quỹ ETF

- Rủi ro thấp hơn tự đầu tư cổ phiếu.

- Đầu tư dài hạn đem đến tỷ suất lợi nhuận kép (CAGR) từ trong bình đến cao. ETF FUEVFVND hiện đang có tỷ suất lợi nhuận kép giai đoạn 2020-2023 khoảng 22.9%/năm.

- Thanh khoản cao, mua bán dễ dàng trên sàn chứng khoán.

- Chi phí rất thấp, tương tự như giao dịch cổ phiếu.

- Nhà đầu tư không tự quyết định danh mục và tỷ trọng trong rổ chỉ số tham chiếu.

- Không được can thiệp để tối ưu hóa hiệu suất giống quỹ mở.

Hiệu quả của việc mô phỏng chỉ số tham chiếu như thế nào?

Các báo cáo ở Mỹ chỉ ra rằng các Mutual Fund (Quỹ mở) cố gắng tối ưu danh mục để đánh bại chỉ số thị trường, tuy nhiên đa phần các quỹ mở đều thất bại trước chỉ số S&P 500 trong dài hạn.

Thống kê qua ảnh dưới đây. Nguồn CNBC.

- Số lượng quỹ mở cổ phiếu vốn hóa lớn có hiệu suất kém hơn chỉ số S&P 500 trong 1 năm là 64.5%.

- Số lượng quỹ mở cổ phiếu vốn hóa lớn có hiệu suất kém hơn chỉ số S&P 500 trong 10 năm là 85.1%.

- Số lượng quỹ mở cổ phiếu vốn hóa lớn có hiệu suất kém hơn chỉ số S&P 500 trong 15 năm là 91.6%.

Thống kê các quỹ mở cổ phiếu bao gồm vốn hóa lớn, vốn vừa và vốn hóa nhỏ so với các chỉ số tham chiếu trong 10 năm. Nguồn: CNBC

- 85.1% quỹ mở cổ phiếu vốn hóa lớn thất bại trước chỉ số S&P 500.

- 85.7% quỹ mở cổ phiếu vốn hóa nhỏ thất bại trước chỉ số S&P 500.

- 88% quỹ mở cổ phiếu vốn hóa vừa thất bại trước chỉ số S&P 500.

Qua thống kê này chúng ta có thể thấy:

Ở thị trường Việt Nam thì sao?

Bảng dưới đây thể hiện tỷ suất lợi nhuận bình quân (CAGR) so với chỉ số tham chiếu VN30:

| Mã Quỹ Mở | Đơn vị quản lý | Giá NAV/CCQ | % Rate of Return (RoR) | % CAGR (Từ lúc thành lập) | ||

| 2015 | 2022 | |||||

| DCDS | Quỹ đầu tư chứng khoán năng động Dragon Capital | 23.6 | 51,5 | 118% | 11.8% | |

| DCBC | Quỹ đầu tư Doanh nghiệp hàng đầu Dragon Capital | 10.7 | 20.5 | 92% | 9.7% | |

| ENF | Quỹ đầu tư năng động Eastspring Investments VN | 12 | 27.4 | 128% | 12.5% | |

| MBVF | Quỹ đầu tư giá trị MB Capital | 10.8 | 16.1 | 49% | 5.9% | |

| SSI-SCA | Quỹ đầu tư cổ phiếu SSI | 11.5 | 23.8 | 107% | 10.9% | |

| TCEF | Quỹ đầu tư cổ phiếu Techcom | 9.5 | 15.1 | 59% | 6.8% | |

| VCBF-BCF | Quỹ đầu tư cổ phiếu hàng đầu VCBF | 10 | 24.1 | 141% | 13.4% | |

| VEOF | Quỹ đầu tư cổ phiếu Hưng Thịnh Vinawealth | 10.3 | 21 | 104% | 10.7% | |

| VESAF | Quỹ đầu tư cổ phiếu tiếp cận thị trường Việt Nam | 12.35 | 19.7 | 60% | 9.8% | Tỷ suất lợi nhuận trung bình 5 năm (2017-2022). |

| VNDAF | Quỹ đầu tư chủ động VND (VNDirect) | 10 | 12.6 | 26% | 8% | Tỷ suất lợi nhuận trung bình 3 năm (2018-2021). |

| Trung bình tăng trưởng quỹ mở | 88% | 9.95% | ||||

| VN30 | 561.61 | 1041.67 | 85% | 8% | ||

| VN-Index | 545.25 | 1043.9 | 91% | 8.5% | ||

So sánh quỹ ETF, quỹ mở, quỹ đóng:

Dưới đây là bảng so sánh sự khác nhau giữa quỹ ETF, quỹ mở (OEFs), quỹ đóng (CEFs):

Đặc điểm

Quỹ mở (OEFs)

Quỹ đóng (CEFs)

Quỹ hoán đổi danh mục (ETF)

Tỷ suất lợi nhuận (RoR)

Cao phụ thuộc vào hiệu suất quỹ.

Cao phụ thuộc vào hiệu suất quỹ.

Trung bình đến cao phụ thuộc thị trường.

Rủi ro

Cao

Cao

Trung bình đến cao

Thanh khoản

Cao

Trung bình

Cao

Quản lý

Chủ động

Chủ động

Thụ động

Giá

Dựa trên NAV

Cung/cầu thị trường

Được giữ gần bằng NAV

Chi phí

Cao

Cao

Thấp

Đọc thêm bài viết:

Phân biệt các loại chứng chỉ quỹ

Các quỹ ETF tại Việt Nam

#1. Quỹ ETF SSIAM VN30 (FUESSV30)

Quỹ ETF SSIAM VN30 là quỹ tham chiếu chỉ số VN30 do công ty SSI quản lý, quỹ được niêm yết trên sàn chứng khoán ngày 18/08/2020.

Xem thống kế lợi nhuận của quỹ FUESSV30 trong dài hạn:

| Mã GD | Chỉ số tham chiếu | Tỷ suất lợi nhuận | %CAGR (Tăng trưởng kép) | |||

| 2020 | 2021 | 2022 | Từ ngày thành lập | |||

| FUESSV30 | VN30 | 28.61% | 43.66% | -27.54% | 33.89% | 10.2% |

#2. Quỹ ETF SSIAM-VNX50 (FUESSV50)

Quỹ ETF SSIAM VNX50 là quỹ tham chiếu chỉ số VNX50 (50 cổ phiếu hàng đầu trên sàn Hose và HNX) do công ty SSI quản lý, quỹ được niêm yết trên sàn chứng khoán vào ngày 10/12/2014.

Xem thống kế lợi nhuận của quỹ FUESSV50 trong dài hạn:

| Mã GD | Chỉ số tham chiếu | Tỷ suất lợi nhuận | %CAGR (Tăng trưởng kép) | ||||||

| 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | Từ ngày thành lập | |||

| FUESSV50 | VNX50 | 37.04% | -17.03% | 0.57% | 27.94% | 39.87% | -28.01% | 47.31% | 6.67% |

#3. Quỹ ETF DCVFMVN30 (E1VFVN30)

Quỹ ETF DCVFMVN30 tham chiếu chỉ số VN30 do quỹ đầu tư Dragon Capital quản lý, quỹ được niêm yết trên sàn vào ngày 29/09/2014, cũng là một trong những quỹ ETF lâu đời nhất tại Việt Nam.

Xem thống kế lợi nhuận của quỹ E1VFVN30 trong dài hạn:

| Mã ETF | Chỉ số tham chiếu | Tỷ suất lợi nhuận | %CAGR (Tăng trưởng kép) | ||||||||

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | Từ ngày thành lập | 2015-2022 | ||

| E1VFVN30 | VN30 | -6.32% | 11.01% | 82.19% | -20.78% | -0.77% | 23.67% | 47.09% | -25.41% | 102.11% | 9.19%/năm |

#4. Quỹ ETF DCVFMVN DIAMOND (FUEVFVND)

Chỉ số VN DIAMOND được tạo ra vào năm 2020, quỹ ETF DCVFMVN DIAMOND tham chiếu chỉ số VN DIAMOND được niêm yết vào ngày 7/5/2020 do quỹ đầu tư Dragon Capital quản lý.

Xem thống kế lợi nhuận của quỹ FUEVFVND trong dài hạn:

Mã ETF

Chỉ số tham chiếu

Tỷ suất lợi nhuận

%CAGR (Tăng trưởng kép)

2020

2021

2022

Từ ngày thành lập

FUEVFVND

VN DIAMOND

99.76%

14.43%

-18.3%

85.31%

22.83%

#5. Quỹ ETF SSIAM VNFIN LEAD (FUESSVFL)

Quỹ ETF SSIAM VNFIN LEAD tham chiếu độ biến động của chỉ số VNFIN LEAD do công ty SSI quản lý, quỹ được niêm yết vào ngày 11/03/2020.

Xem thống kế lợi nhuận của quỹ FUESSVFL trong dài hạn:

| Mã ETF | Chỉ số tham chiếu | Tỷ suất lợi nhuận | %CAGR (Tăng trưởng kép) | |||

| 2020 | 2021 | 2022 | Từ ngày thành lập | |||

| FUESSVFL | VNFIN LEAD | 81.29% | 35.2% | -26.81% | 79.4% | 21.51% |

#6. Quỹ ETF MAFM VN30 (FUEMAV30)

Quỹ ETF MAFM VN30 tham chiếu chỉ số VN30 do công ty Mirae Asset quản lý, quỹ được niêm yết vào ngày 17/11/2020,

Xem thống kế lợi nhuận của quỹ FUEMAV30 trong dài hạn:

| Mã GD | Chỉ số tham chiếu | Tỷ suất lợi nhuận | %CAGR (Tăng trưởng kép) | ||

| 2021 | 2022 | Từ ngày thành lập | |||

| FUEMAV30 | VN30 | 45.5% | -26.7% | 6.95% | N/A |

#7. Quỹ ETF VinaCapital VN100 (FUEVN100)

Quỹ ETF FUEVN100 tham chiếu chỉ số VN100 (100 cổ phiếu tốt nhất sàn chứng khoán) do công ty Vinacapital quản lý. Quỹ được niêm yết vào ngày 14/07/2020.

Xem thống kế lợi nhuận của quỹ FUEVN100 trong dài hạn:

| Mã GD | Chỉ số tham chiếu | Tỷ suất lợi nhuận | %CAGR (Tăng trưởng kép) | |||

| 2020 | 2021 | 2022 | Từ ngày thành lập | |||

| FUEVN100 | VN100 | 41.56% | 46.65% | -27.15% | 51.25% | 14.79% |

#8. Quỹ ETF IPAAM VN100 (FUEIP100)

Quỹ ETF FUEIP100 được thành lập vào tháng 10/2021 do công ty chứng khoán I.P.A quản lý để theo dõi chỉ số VN100, trong đó có 30 cổ phiếu vốn hóa lớn và 70 cổ phiếu vốn hóa vừa.

#9. Quỹ ETF FUEKIV30

Quỹ ETF Kim Growth VN30 thành lập vào tháng 7 năm 2022 cũng mô phỏng chỉ số VN30 do công ty quản lý quỹ KIM Vietnam quản lý.

#10. Quỹ ETF DCVFMVNMIDCAP

Quỹ ETF DCVFMVNMIDCAP mô phỏng nhóm cổ phiếu vốn hóa vừa MIDCAP do công ty quản lý quỹ Dragon Capital quản lý. Quỹ được thành lập vào ngày 25/05/2022 và hiện đang được giao dịch trên thị trường.

#11. Quỹ ETF FUEMAVND

Quỹ ETF FUEMAVN mô phỏng bộ chỉ số VNDIAMOND do Mirae Asset quản lý. FUEMAVND được thành lập vào 7/4/2023.

#12. Quỹ ETF FUEKIVFS

Quỹ ETF FUEKIVFS mô phỏng bộ chỉ số tham chiếu VNFINSELECT. Chỉ số VNFINSELECT đại diện cho các cổ phiếu tốt nhất trong ngày tài chính – ngân hàng – bảo hiểm, được lấy từ VNFIN.

Các quỹ ETF mới đều giao dịch quanh giá ETF niêm yết lần đầu nên chưa có nhiều dữ liệu để tính tỷ suất lợi nhuận trong dài hạn.

Đọc thêm:

Nên đầu tư quỹ ETF nào? Top 3 quỹ ETF đáng đầu tư năm 2023.

Tại sao có nhiều quỹ tham chiếu chỉ số VN30?

Mỗi quỹ ETF đều được quản lý bởi các quỹ đầu tư khác nhau và đều bắt buộc phải mô phỏng chỉ số tham chiếu.

Các nhà quản lý quỹ không được đầu tư khác đi bộ chỉ số tham chiếu hoặc mô phỏng sai. Vì vậy, có nhiều quỹ ETF mô phỏng chỉ số VN30 được quản lý bởi các nhà quản lý quỹ khác nhau.

Đầu tư quỹ ETF giá càng thấp càng tốt?

Giá của chứng chỉ quỹ ETF không tác động đến tỷ suất lợi nhuận trong tương lai. Giá thấp không có nghĩa là chứng chỉ quỹ ETF này sẽ có lợi nhuận cao.

Giá ETF thấp bạn sẽ mua được nhiều chứng chỉ quỹ ETF hơn với cùng một khoản ngân sách đầu tư.

Do giá của chứng chỉ quỹ là NAV/CCQ vì vậy chứng chỉ quỹ ETF có thời gian càng lâu thì NAV của quỹ sẽ tăng lên và giá của ETF cũng sẽ cao hơn các chứng chỉ quỹ mới niêm yết.

Các ETF mới niêm yết đều có giá khởi điểm bằng 10,000vnd/CCQ.

ETF tốt hay không tốt phụ thuộc vào nhiều tiêu chí đánh giá chẳng hạn như bộ chỉ số mà quỹ mô phỏng là gì, thời gian niêm yết và lịch sử đầu tư của ETF,..

Tỷ suất lợi nhuận trong quá khứ có quyết định lợi nhuận trong tương lai của các ETF?

Mức tăng trưởng của quỹ trong quá khứ không quyết định mức tăng trưởng trong tương lai chỉ dùng để tham khảo thông tin để đưa ra lợi nhuận kỳ vọng trong tương lai.

Chúng ta chỉ nên đánh giá triển vọng nhóm chỉ số mà quỹ mô phỏng.

Bên cạnh đó, tỷ lệ tăng trưởng kép trung bình năm cũng là một yếu tố cần xem xét để lựa chọn quỹ ETF đầu tư dài hạn. Chỉ số VN30 có tỷ lệ CAGR ~15%/năm từ năm 2015-2022.

Trong tương lai, chỉ số VN30 được kỳ vọng tăng trưởng kép trong khoảng 13-17%/năm dựa trên sự biến động của nền kinh tế Việt Nam trong thời gian tới.

Nếu bạn đầu tư 2 tỷ vào ETF theo dõi VN30, CAGR kỳ vọng 17%/năm, từ năm 2022-2027 (5 năm).

Lợi nhuận đầu tư quỹ ETF của bạn sẽ là:

\[ 2 tỷ*(1+17\%)^5 = 4 tỷ 385 triệu \]

Làm thế nào để đầu tư quỹ ETF?

Ở phần cuối của bài viết, mình sẽ hướng dẫn bạn cách mua chứng chỉ quỹ ETF và chiến lược để đầu tư quỹ ETF:

Chiến lược đầu tư quỹ ETF:

Dựa vào khẩu vị rủi ro, ngân sách đầu tư và mức độ am hiểu của bạn về lĩnh vực đầu tư tài chính. Bạn có thể dùng quỹ ETF cho các mục tiêu tài chính bên dưới đây:

- Quỹ hưu trí.

- Quỹ mua nhà.

- Quỹ khởi nghiệp, đám cưới hoặc quỹ học vấn cho con.

Đầu tư ETF với chi phí rất thấp, bạn sẽ không sợ bị chi phí ăn mòn lợi nhuận đầu tư của bạn.

Đặc biệt ETF có thanh khoản rất tốt, bạn có thể bán ETF và rút tiền bất kì lúc nào, đặc biệt bạn có thể rút tiền trong ngày tương tự như đầu tư cổ phiếu.

Tại sao bạn không nên đầu tư quỹ ETF trong ngắn hạn?

Thị trường chứng khoán có độ biến động rất lớn trong ngắn hạn. ETF của bạn có thể bị giảm giá mạnh trong ngắn hạn nếu thị trường biến động xấu và mức lợi nhuận trong ngắn hạn của ETF cũng rất thấp.

Bạn có thể bị thua lỗ và tốn nhiều chi phí giao dịch ETF.

Quỹ ETF có chia cổ tức không?

Quỹ ETF sẽ chia cổ tức như cổ phiếu thông thường bằng tiền mặt hoặc cổ tức. Theo lý thuyết, quỹ ETF sẽ gom cổ tức của các cổ phiếu chia cổ tức trong quý để trả cho nhà đầu tư.

Bạn sở hữu chứng chỉ quỹ ETF tương ứng sở hữu một tỷ lệ phần trăm nhất định các cổ phiếu trong rổ chỉ số, cổ tức sẽ chia cho bạn tương ứng với tỷ lệ phần trăm sở hữu.

Nếu trả cổ tức bằng tiền mặt thì nhà quản lý quỹ ETF có thể sử dụng tiền để tái đầu tư cho bạn hoặc trả tiền mặt. Nếu tái đầu tư thì bạn sẽ sở hữu thêm chứng chỉ quỹ.

Mỗi nhà quản lý quỹ ETF sẽ có cách phân bổ cổ tức khác nhau, bạn có thể liên hệ quản lý quỹ ETF mà bạn đầu tư hoặc xem bản cáo bạch quỹ để có thông tin chính xác.

Việc chia cổ tức sẽ làm giá chứng chỉ quỹ điều chỉnh giảm theo tỷ lệ cổ tức. Về cơ bản, bạn sẽ có nhiều chứng chỉ quỹ ETF hơn lúc ban đầu mua.

Tổng kết

ETF có thể mang đến sự tự do về mặt tài chính của bạn trong tương lai nếu bạn kiên trì, liên tục tích lũy vào các chỉ số thị trường.

Trong dài hạn, bạn sẽ có thành quả lớn nhờ lãi suất kép trong đầu tư.

Hiểu được bản chất của các công cụ đầu tư và kết nối với mục tiêu tài chính của bạn. Bạn có thể tự mình lựa chọn công cụ nào phù hợp với mục tiêu, tuổi tác, hoàn cảnh và sức khỏe tài chính của bạn.

Mong rằng bài viết về quỹ ETF này sẽ giúp cho bạn có góc nhìn tổng quan về đầu tư quỹ ETF, tận dụng sức mạnh của chỉ số thị trường để đạt các mục tiêu tài chính cá nhân và gia đình.

FAQs – Đầu tư quỹ ETF

Lãi suất quỹ ETF?

Tỷ suất lợi nhuận của quỹ ETF phụ thuộc vào chênh lệch giá mua và giá bán của quỹ ETF.

ETF không có lãi suất cố định tương tự như tiền gửi tiết kiệm hoặc trái phiếu.

Quỹ ETF có cam kết lãi suất không?

Đầu tư ETF không cam kết lãi suất. Mua và nắm giữ dài hạn sẽ có tỷ suất lợi nhuận trung bình năm gọi là tăng trưởng kép (CAGR) có thể dùng để so sánh lợi nhuận giữa các công cụ đầu tư khác nhau trong một khoảng thời gian đầu tư nhất định.

Đầu tư quỹ ETF có an toàn không?

ETF là công cụ đầu tư an toàn và rủi ro thấp cho nhà đầu tư cá nhân. Đây là công cụ đầu tư chính thống không chỉ ở Việt Nam mà còn cả trên các quốc gia phát triển.

ETF và chứng chỉ quỹ?

ETF là một loại chứng chỉ quỹ bên cạnh quỹ mở. Tuy nhiên hai loại chứng chỉ quỹ này có chiến lược và phương pháp đầu tư riêng biệt.

Mua quỹ ETF ở đâu?

Cách nhanh nhất để mua quỹ ETF là mua trực tiếp tại các công ty chứng khoán.